راهنمای کامل کردیت اسکور در انگلیس | آموزش کامل + تکنیکها و ترفندهای ارتقاء سریع در سال ۲۰۲۵

- مسائل مالی در انگلیس

-

سپتامبر 08

- پست را به اشتراک بگذارید

مقدمه

آیا تا به حال برایتان پیش آمده که بخواهید در انگلستان وام بگیرید یا قرارداد موبایل ببندید، اما با جواب رد یا شرایط سخت مواجه شوید؟ شاید هم دیدهاید که بعضی از دوستانتان بهراحتی و با شرایط عالی وام میگیرند، ولی شما نه! راز این تفاوت در چیزی نهفته است به نام کردیت اسکور در انگلیس (Credit Score in the UK) یا همان امتیاز اعتبار مالی.

کردیت اسکور، یک عدد بسیار مهم است که نشان میدهد شما چقدر از نظر مالی قابل اعتماد هستید. بانکها، شرکتهای ارائهدهنده وام، حتی ارائهدهندگان خدمات تلفن همراه و اجارهخانه، از این عدد برای تصمیمگیری درباره همکاری با شما استفاده میکنند.

در انگلستان، داشتن یک کردیت اسکور خوب میتواند مزایای زیادی به همراه داشته باشد:

✅ دریافت وام با بهره پایینتر

✅ افزایش شانس گرفتن کردیت کارت در انگلستان

✅ اجاره خانه راحتتر

✅ حتی بستن قراردادهای موبایل بدون نیاز به پیشپرداخت

پس اگر میخواهید در بازی مالی انگلستان بهترین شانس را داشته باشید، اولین قدم فهمیدن و بهبودکردیت اسکورتان می باشد.

میدونستی تو کل انگلیس، ۴۴ میلیون نفر در ماه می ۲۰۲۲ حداقل یک بار برای دریافت وام یا اعتبار بانکی اقدام کردند. یعنی تقریباً هر ماه ۶۰ هزار وام مسکن تایید میشه! وامدهندگان برای اینکه بتونن این حجم عظیم از درخواستها رو مدیریت کنن، باید در هر ثانیه برای ۱۴ پرونده درخواست وام یا اعتبار بانکی تصمیمگیری بکنن. حالا فکر کن چه چیزی برای اونها از همه مهمتره؟ بله، درست حدس زدی؛ کردیت اسکور! اگه میخوای شانس بیشتری برای گرفتن وامهای خوب و با شرایط عالی داشته باشی، باید به کردیت اسکور خودت اهمیت بدی. این امتیاز کوچیک میتونه تفاوت بزرگی در زندگی مالیات ایجاد کنه.

کردیت اسکور چیست؟ (Credit Score)

کردیت اسکور در انگلیس در واقع یک امتیاز اعتباری عددی است که موقعیت مالی و رفتار اعتباری شما را در بریتانیا نشان میدهد. این نمره برای بانکها، شرکتهای مالی، و حتی برخی سرویسدهندگان (مثل شرکتهای موبایل) ابزاری است برای سنجش اینکه چقدر میتوانند به شما اعتماد کنند.

در انگلستان، هر فرد بالای ۱۸ سال دارای یک کردیت اسکور است. این نمره بر اساس اطلاعاتی مانند پرداخت بهموقع قبوض، سابقه استفاده از کارتهای اعتباری، میزان بدهیها، و طول سابقه اعتباری توسط سه آژانس معتبر محاسبه میشود:

- Experian

- Equifax

- TransUnion

هر کدام از این شرکتها ممکن است نمره متفاوتی به شما اختصاص دهند، اما در نهایت هدف همه آنها یک چیز است: بررسی اعتبار شما از نظر مالی.

📌 هرچه کردیت اسکور شما بالاتر باشد، نشاندهندهی این است که در مدیریت مالیتان عملکرد خوبی داشتهاید. این یعنی شانس بیشتر برای دریافت وام بهرههای پایینتر، کردیت کارت با میزان موجودی بالا، قراردادهای بهتر با درصد سود پایین تر داشته باشد.

کردیت اسکور در انگلیس چطور محاسبه می شود؟

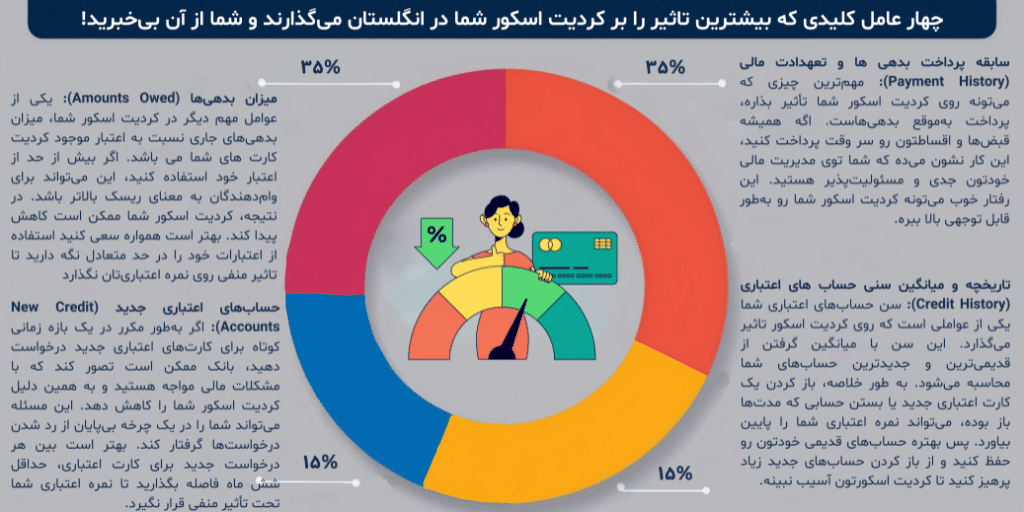

کردیت اسکور شما در بریتانیا تحت تأثیر مجموعهای از عوامل کلیدی قرار دارد. این عوامل توسط شرکتهای اعتبارسنجی مورد بررسی قرار میگیرند و نتیجه آن نمرهای است که نشان میدهد چقدر در مدیریت مالی خود قابل اعتماد هستید. در ادامه، مهمترین عواملی که بر نمره اعتباری شما تأثیر میگذارند را معرفی میکنیم:

1. سابقه پرداختها (Payment History)

پرداخت بهموقع قبضها، وامها و کارتهای اعتباری یکی از مهمترین فاکتورهاست.

اگر همیشه پرداختها را سر وقت انجام دهید، این موضوع امتیاز شما را بهطور مثبت تحتتأثیر قرار میدهد. در مقابل، تأخیر یا عدم پرداخت میتواند بهشدت به کردیت اسکور شما آسیب بزند.

2. میزان بدهیها نسبت به اعتبار (Credit Utilisation)

اگر سقف کارت اعتباریتان ۱۰۰۰ پوند باشد و ۹۰۰ پوند از آن استفاده کرده باشید، اعتبار باقیمانده شما کم است و این وضعیت ممکن است برای وامدهندگان نگرانکننده باشد.

بهتر است همیشه کمتر از ۳۰٪ اعتبار خود را مصرف کنید تا امتیازتان در وضعیت سالم باقی بماند.

3. طول سابقه اعتباری (Credit History Length)

هرچقدر سابقهی مالیتان قدیمیتر باشد، برای ارزیابی اعتبارتان بهتر است.

اگر حسابی دارید که چند سال است فعال است، آن را حفظ کنید. بستن حسابهای قدیمی یا باز کردن زیادِ حسابهای جدید، میتواند به امتیاز شما ضربه بزند.

4. تنوع حسابهای اعتباری (Credit Mix)

داشتن ترکیبی متنوع از حسابها مثل کارت اعتباری، وام شخصی، وام مسکن و اقساط میتواند نشاندهندهی توانایی شما در مدیریت انواع مختلف بدهیها باشد.

تنوع مثبت، امتیاز مثبت میسازد.

5. درخواستهای جدید برای اعتبار (New Credit Applications)

هر بار که برای گرفتن کارت اعتباری یا وام اقدام میکنید، یک بررسی سخت (Hard Inquiry) در پرونده شما ثبت میشود. اگر در مدت زمان کوتاهی چندین درخواست بدهید، ممکن است به نظر برسد که از نظر مالی تحت فشار هستید، و این موضوع میتواند امتیاز شما را کاهش دهد.

تمام این اطلاعات از طریق سه شرکت اصلی اعتبارسنجی در بریتانیا یعنی Experian، Equifax و TransUnion جمعآوری و تحلیل میشود. اگر میخواهید به وامها و خدمات مالی با شرایط بهتر دسترسی پیدا کنید، باید روی همه این فاکتورها بهصورت هوشمندانه مدیریت داشته باشید.

شرکت ها یا آژانس های مالی جمع آوری سوابق مالی شما در انگلیس و سیستم نمره دهی آنها

بریتانیا، سه آژانس اصلی ارزیابی اعتبار (Credit Agencies) وجود دارد که هر کدام سیستمهای خاص خود را برای ارزیابی و ارائه کردیت اسکور افراد به کار میبرند. این آژانسها اطلاعات مالی شما را جمعآوری و تحلیل کرده و بر اساس آن، کردیت اسکور نهایی شما را تعیین میکنند. در ادامه، اطلاعات بیشتر در مورد هر کدام از این آژانسها و نحوه تقسیمبندی نمرات آنها آورده شده است:

1. Experian

Experian یکی از بزرگترین و معتبرترین آژانسهای ارزیابی اعتبار در بریتانیا است. این آژانس از یک سیستم نمرهدهی استفاده میکند که نمرات را به پنج دسته اصلی تقسیم میکند:

نمره Experian | وضعیت |

|---|---|

0-560 | خیلی ضعیف |

561-720 | ضعیف |

721-880 | متوسط |

881-960 | خوب |

961-999 | عالی |

برای اطلاعات بیشتر و دسترسی به خدمات Experian میتوانید به وبسایت Experian مراجعه کنید.

2. Equifax

Equifax یکی دیگر از آژانسهای بزرگ ارزیابی اعتبار در بریتانیا است. این آژانس از یک سیستم نمرهدهی متفاوت استفاده میکند که نمرات را به پنج دسته تقسیم میکند:

نمره Equifax | وضعیت |

|---|---|

0-438 | خیلی ضعیف |

439-530 | ضعیف |

531-670 | متوسط |

671-810 | خوب |

811-1000 | عالی |

برای آشنایی بیشتر با خدمات Equifax میتوانید به وبسایت Equifax سر بزنید.

3. TransUnion

TransUnion سومین آژانس بزرگ ارزیابی اعتبار در بریتانیا است. این آژانس نیز یک سیستم نمرهدهی مخصوص خود را دارد که نمرات را به پنج دسته اصلی تقسیم میکند:

نمره TransUnion | وضعیت |

|---|---|

0-550 | خیلی ضعیف |

551-565 | ضعیف |

566-603 | متوسط |

604-627 | خوب |

628-710 | عالی |

برای اطلاعات بیشتر به وبسایت TransUnion مراجعه کنید.

این دستهبندیها به وامدهندگان کمک میکنند تا میزان اعتبار شما را بهتر ارزیابی کنند و تصمیمگیری مناسبی در مورد اعطای وام یا اعتبار به شما داشته باشند. آگاهی از این نمرات و تلاش برای بهبود آنها میتواند به شما در دستیابی به شرایط مالی بهتر کمک کند.

اهمیت کردیت اسکور انگلیس از دو جنبه اساسی

1. نقش کردیت اسکور در تصمیمگیری وامدهندگان

وامدهندگان از کردیت اسکور به عنوان یک شاخص برای ارزیابی ریسک استفاده میکنند. هرچه کردیت اسکور شما بالاتر باشد، نشاندهنده این است که شما فردی مسئول در مدیریت مالی خود هستید و احتمال بازپرداخت وامهایتان بیشتر است. برعکس، یک کردیت اسکور پایین ممکن است نشاندهنده ریسک بالاتری برای وامدهنده باشد و میتواند باعث شود که درخواست وام شما رد شود یا شرایط سختتری برای شما در نظر گرفته شود.

2. تأثیر کردیت اسکور بر شرایط وام، نرخ بهره و سلامت مالی

کردیت اسکور شما بهطور مستقیم بر شرایط وامها و نرخهای بهرهای که به شما پیشنهاد میشود تأثیر میگذارد. افرادی با کردیت اسکور بالا معمولاً میتوانند وامهایی با نرخ بهره پایینتر و شرایط بازپرداخت بهتر دریافت کنند. این امر به آنها کمک میکند تا هزینههای مالی خود را کاهش دهند و بهبود کلی در سلامت مالی خود داشته باشند. از سوی دیگر، یک کردیت اسکور پایین ممکن است منجر به نرخهای بهره بالاتر و شرایط بازپرداخت سختتر شود، که میتواند بار مالی بیشتری بر شما تحمیل کند

عمل کردن بر طبق توصیه های مستر بریتیشی:تصور کن یه کردیت اسکور عالی داری. این یعنی چی؟ یعنی وقتی میری سراغ وام مسکن، نرخ بهره پایینتری نصیبت میشه و در طول سالها میتونی هزاران پوند پسانداز کنی. تازه، با این نمره بالا، کارتهای اعتباری با شرایط بهتر و حتی پیشنهادهای ویژهای مثل پاداشهای نقدی و امتیازات سفر بهت تعلق میگیره. زندگی مالیات به مراتب راحتتر و شیرینتر میشه

عدم توجه به توصیه های مستر بریتیشی:حالا فکر کن کردیت اسکور پایینی داری. چی میشه؟ اول از همه، وام مسکن گرفتن برات خیلی سخت میشه و حتی اگه موفق بشی، باید نرخ بهرههای سرسامآوری رو قبول کنی. تازه، کارتهای اعتباری با شرایط سختتر بهت پیشنهاد میدن و برای چیزایی مثل قراردادهای موبایل یا اجاره خونه ممکنه کلی به مشکل بخوری. در واقع، یه نمره پایین میتونه کلی درهای مالی رو به روت ببنده و برات دردسر ایجاد کنه. پس حسابی حواست به کردیت اسکورت باشه!

چطور کردیت اسکور خود را در انگلستان بررسی کنیم؟

بررسی کردیت اسکور در بریتانیا نه تنها آسان است بلکه رایگان نیز میباشد. با استفاده از ابزارهای مختلف، میتوانید کردیت اسکور خود را بررسی و بهبود دهید. در ادامه، گام به گام توضیح خواهیم داد که چطور این کار را انجام دهید و وب سایت ها و اپلیکیشن های مورد نیاز برای این کار را به شما معرفی خواهیم کرد.

راهنمای گام به گام برای بررسی رایگان کردیت اسکور

مرحله ۱: انتخاب سرویس مناسب

اابتدا یک سرویس معتبر برای بررسی کردیت اسکور خود انتخاب کنید. سه سرویس اصلی در بریتانیا شامل ClearScore، Experian و Equifax هستند. این سرویسها امکان بررسی رایگان کردیت اسکور را فراهم میکنند.

مرحله ۲: ثبتنام و ایجاد حساب کاربری

به وبسایت یکی از آژانس های ثبت و ارایه اطلاعات کردیت اسکور بروید:

پس از ورود به سایت، روی گزینه ثبتنام کلیک کنید و اطلاعات شخصی خود مانند نام، آدرس، تاریخ تولد و ایمیل به همراه اطلاعات بانکی خود را وارد کنید.

مرحله ۳: دانلود اپلیکیشن

هر سه سرویس ذکر شده اپلیکیشنهای موبایلی برای کاربران اندروید و iOS دارند که امکان دسترسی سریع به کردیت اسکور را فراهم میکند:

- ClearScore:

- دانلود برای اندروید

- دانلود برای iOS

- Experian:

- دانلود برای اندروید

- دانلود برای iOS

- Equifax:

- دانلود برای اندروید

- دانلود برای iOS

- ClearScore:

مرحله ۴: ورود و مشاهده کردیت اسکور

پس از ثبتنام، به حساب کاربری خود وارد شوید. در این مرحله، سرویس مورد نظر اطلاعات مالی شما را از منابع مختلف جمعآوری کرده و کردیت اسکور شما را نمایش میدهد. این فرآیند ممکن است چند دقیقه طول بکشد.

مرحله ۵: بررسی گزارش کامل

علاوه بر کردیت اسکور، میتوانید گزارش کاملی از وضعیت مالی خود را ببینید که شامل اطلاعاتی درباره نحوه بهبود نمره اعتباری شما نیز میشود. این گزارش به شما کمک میکند تا به راحتی اشتباهات را تشخیص دهید و آنها را اصلاح کنید.

چک کردن منظم کردیت اسکور خیلی مهمه! چرا؟ چون این کار بهت کمک میکنه هر تغییری که ممکنه به خاطر اشتباهات یا فعالیتهای مشکوک توی گزارش اعتباریت ایجاد بشه رو زودتر شناسایی کنی و جلوی ضررش رو بگیری. تازه، با این کار میتونی به موقع رفتارهای مالیت رو اصلاح کنی و شانس بیشتری برای گرفتن وامهای با شرایط بهتر داشته باشی. پس حتما هر چند وقت یه بار کردیت اسکورت رو چک کن تا همیشه توی بازی مالی، برنده باشی!

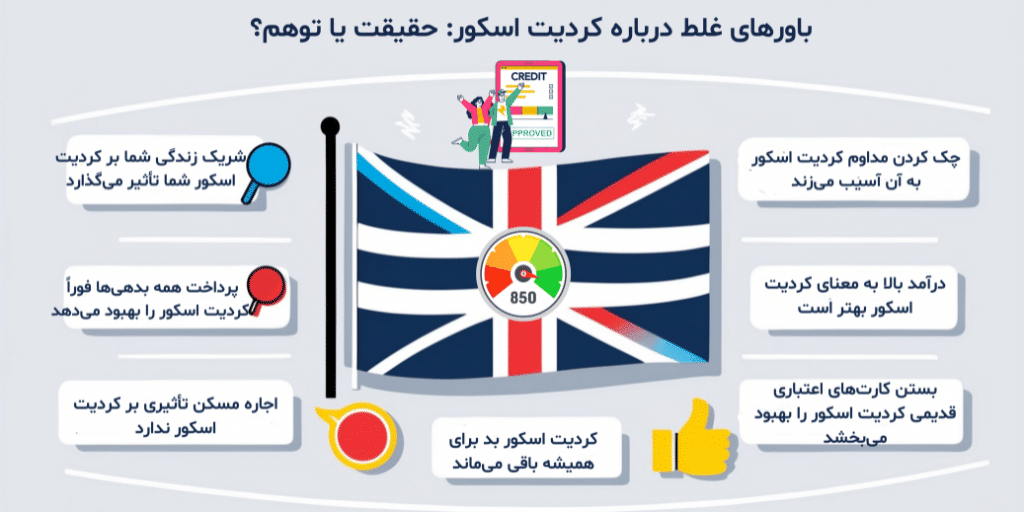

باورهای رایج درباره کردیت اسکور: واقعیت یا خیال؟

بسیاری از افراد باورهای نادرستی در مورد کردیت اسکور دارند که میتواند به تصمیمگیریهای نادرست منجر شود. در اینجا به ده افسانه رایج در مورد کردیت اسکور و حقیقتهای مرتبط با آنها میپردازیم:

1. چک کردن مداوم کردیت اسکور به آن آسیب میزند

یکی از تصورات اشتباه این است که اگر فرد بهطور مداوم کردیت اسکور خود را چک کند، این کار به نمره اعتباری او آسیب میرساند. حقیقت این است که بررسی شخصی کردیت اسکور (که به عنوان “چک نرم” شناخته میشود) هیچ تأثیری بر نمره شما ندارد و این کار تنها به شما امکان میدهد وضعیت مالی خود را بهتر نظارت کنید

2. درآمد بالا به معنای کردیت اسکور بهتر است

بسیاری از افراد فکر میکنند که اگر درآمد بالایی داشته باشند، حتماً کردیت اسکور خوبی خواهند داشت. اما باید بدانید که درآمد شما بهطور مستقیم بر کردیت اسکور تأثیر نمیگذارد. این نمره بیشتر بر اساس سابقه پرداخت بدهیها و نحوه مدیریت اعتبارمالی شما محاسبه میشود

3. بستن کارتهای اعتباری قدیمی کردیت اسکور را بهبود میبخشد

برخی فکر میکنند که بستن حسابهای اعتباری قدیمی باعث بهبود کردیت اسکور میشود. اما واقعیت این است که بستن این حسابها میتواند تأثیر منفی بر نمره اعتباری داشته باشد، زیرا طول سابقه اعتباری و نسبت اعتبار به بدهی را کاهش میدهد

4. پرداخت همه بدهیها فوراً کردیت اسکور را بهبود میدهد

پرداخت بدهیها قطعاً میتواند به بهبود کردیت اسکور کمک کند، اما این بهبود فوراً اتفاق نمیافتد. بهبود نمره اعتباری نیاز به زمان دارد و باید بهطور مداوم رفتارهای مالی مسئولانه و منظمی داشته باشید

5. استفاده نکردن از کارت اعتباری به معنای کردیت اسکور بهتر است

تصور اشتباهی وجود دارد که استفاده نکردن از کارت اعتباری به معنای داشتن کردیت اسکور خوب است. اما در واقع استفاده مسئولانه و منظم از اعتبار به بهبود کردیت اسکور کمک میکند. بدون استفاده از کارت اعتباری، سابقهای برای نشان دادن توانایی مدیریت مالی شما وجود ندارد

6. کردیت اسکور بد برای همیشه باقی میماند

بسیاری از افراد فکر میکنند که اگر کردیت اسکور بدی داشته باشند، دیگر نمیتوانند آن را بهبود دهند. اما حقیقت این است که با مدیریت صحیح مالی، پرداخت به موقع بدهیها و نظارت منظم بر گزارشهای اعتباری، میتوان به مرور زمان نمره اعتباری را بهبود بخشید

7. اجاره مسکن تأثیری بر کردیت اسکور ندارد

بسیاری از مستاجران تصور میکنند که پرداخت اجاره تأثیری بر کردیت اسکور آنها ندارد. اما در صورتی که پرداختهای اجاره شما از طریق سرویسهایی مانند CreditLadder گزارش شود، میتواند به بهبود نمره اعتباری کمک کند

8. همه وامها تأثیر یکسانی بر کردیت اسکور دارند

همه وامها به یک اندازه بر کردیت اسکور تأثیر نمیگذارند. برای مثال، وامهای مسکن و وامهای دانشجویی میتوانند تأثیرات متفاوتی بر نمره اعتباری داشته باشند. همچنین، بدهیهای اعتباری با بهره بالا معمولاً تأثیر منفی بیشتری دارند

9. ساکنین قبلی خانه و عدم پرداخت به موقع تهدادت مالیشان بر کردیت اسکور شما تاثیر دارد

یکی از باورهای نادرست و رایج این است که ساکنین قبلی خانه میتوانند بر کردیت اسکور شما تأثیر بگذارند، بهخصوص زمانی که در خانهای اجارهای زندگی میکنید. اما حقیقت این است که نمره اعتباری شما به هیچ وجه به افرادی که قبلاً در آن آدرس زندگی کردهاند، وابسته نیست. این افراد هیچ تأثیری بر وضعیت مالی یا گزارش اعتباری شما ندارند.

10. شریک زندگی شما بر کردیت اسکور شما تأثیر میگذارد

برخی افراد تصور میکنند که کردیت اسکور شریک زندگی یا همسرشان بر نمره اعتباری آنها تأثیر میگذارد. اما این موضوع فقط در صورتی صحیح است که شما حسابهای مشترک داشته باشید یا در تقاضای وام مشترک باشید. در غیر این صورت، نمره اعتباری شما بهطور مستقل محاسبه میشود

چگونه کردیت اسکور خود را بهبود ببخشیم؟

بهبود کردیت اسکور نیازمند زمان، صبر و پیروی از عادات مالی صحیح است. در اینجا به چند نکته عملی برای بهبود کردیت اسکور شما در طول زمان میپردازیم:

1. پرداخت بهموقع قبوض و بدهیها

یکی از مهمترین عواملی که بر کردیت اسکور شما تأثیر میگذارد، پرداخت بهموقع قبوض و بدهیهاست. اگر بتوانید همیشه اقساط و بدهیهای خود را به موقع پرداخت کنید، نمره اعتباری شما به مرور زمان بهبود خواهد یافت. برای این کار میتوانید از ابزارهای یادآوری پرداخت یا تنظیم پرداختهای خودکار استفاده کنید. هر پرداخت بهموقع به عنوان یک نکته مثبت در گزارش اعتباری شما ثبت میشود و به بهبود کردیت اسکور شما کمک میکند.

2. کاهش بدهیها و مدیریت اعتبار

یکی دیگر از راههای موثر برای بهبود کردیت اسکور، کاهش بدهیها و مدیریت بهتر اعتبارتان است. استفاده بیش از حد از اعتبار میتواند تأثیر منفی بر نمره شما داشته باشد، زیرا نشاندهنده این است که شما بیش از حد به وامها و کارتهای اعتباری متکی هستید. سعی کنید بدهیهای خود را کاهش دهید و نسبت اعتبار به بدهی را در سطح مطلوب نگه دارید. این کار نشان میدهد که شما توانایی مدیریت مالی خوبی دارید و ریسک کمتری برای وامدهندگان ایجاد میکنید.

3. اجتناب از درخواستهای مکرر برای اعتبار جدید

هر بار که درخواست جدیدی برای وام یا کارت اعتباری میدهید، یک “چک سخت” در گزارش اعتباری شما ثبت میشود. درخواستهای مکرر برای اعتبار میتواند به عنوان نشانهای از مشکلات مالی دیده شود و به کردیت اسکور شما آسیب بزند. بنابراین، قبل از درخواست برای اعتبار جدید، مطمئن شوید که واقعاً به آن نیاز دارید و از درخواستهای غیرضروری خودداری کنید.

4. ساخت اعتبار با تاریخچه اعتباری محدود

اگر تاریخچه اعتباری محدودی دارید، ممکن است ساختن اعتبار کمی چالشبرانگیز باشد، اما امکانپذیر است. یکی از راههای موثر برای شروع این است که یک کارت اعتباری با سقف پایین دریافت کنید و از آن بهطور منظم استفاده کنید. البته باید مطمئن شوید که تمام پرداختها را به موقع انجام میدهید. همچنین، اگر امکانش را دارید، میتوانید یک حساب مشترک با کسی که کردیت اسکور خوبی دارد، باز کنید تا از سابقه اعتباری او بهرهمند شوید.

کاهش میزان استفاده از اعتبار۵.

استفاده کمتر از حد اعتبار یکی از کلیدیترین عوامل در بهبود کردیت اسکور شماست. استفاده از اعتبار به معنای درصدی است که از سقف اعتباری خود استفاده میکنید. برای مثال، اگر سقف اعتبار شما ۲۰۰۰ پوند است و ۱۰۰۰ پوند از آن را استفاده کردهاید، میزان استفاده از اعتبار شما ۵۰٪ است. معمولاً وامدهندگان به درصدهای پایینتر نگاه مثبتتری دارند و این میتواند نمره اعتباری شما را بهبود بخشد.

بهترین حالت این است که سعی کنید میزان استفاده از اعتبار خود را زیر ۳۰٪ نگه دارید. این یعنی اگر سقف اعتباری شما ۲۰۰۰ پوند است، تلاش کنید که از ۶۰۰ پوند بیشتر استفاده نکنید. این کار نشان میدهد که شما توانایی مدیریت اعتبار خود را دارید و به وامدهندگان اطمینان بیشتری میدهد که شما فردی مسئول در امور مالی هستید.

۶. بررسی و اصلاح اشتباهات در گزارش اعتباری

حتی کوچکترین اشتباهات، مثل تایپ اشتباه آدرس، میتواند تأثیر منفی بر کردیت اسکور شما داشته باشد و ممکن است باعث شود که یک وامدهنده درخواست شما را رد کند. بنابراین، بررسی دقیق گزارش اعتباری شما بسیار مهم است تا مطمئن شوید که تمام اطلاعات آن دقیق و بهروز است.

اگر در گزارش خود اشتباهی پیدا کردید، باید فوراً با ارائهدهنده آن تماس بگیرید و از او بخواهید که اطلاعات را اصلاح کند. در صورتی که نیاز به کمک دارید، ما میتوانیم از طرف شما با ارائهدهنده تماس بگیریم و اختلافات را حل کنیم.

۷. نظارت بر پرونده اعتباری برای فعالیتهای مشکوک

اگر کلاهبرداران به جزئیات شخصی شما دسترسی پیدا کنند، ممکن است بدون اطلاع شما به نام شما وام بگیرند. بنابراین، بسیار مهم است که بهطور منظم پرونده اعتباری خود را بررسی کنید تا مطمئن شوید که هیچ فعالیت مشکوکی در آن وجود ندارد. اگر چیزی در گزارش اعتباری شما به نظر مشکوک میرسد، مانند درخواست وامی که شما آن را نمیشناسید، تیم پشتیبانی تخصصی کلاهبرداری Experian میتواند به شما کمک کند. اگر قربانی کلاهبرداری هویت شدهاید، باید فوراً اقدام کنید.

۸. پرهیز از جابهجایی مکرر منزل

اگرچه همیشه امکانپذیر نیست، اما به یاد داشته باشید که وامدهندگان به دنبال ثبات در شرایط زندگی شما هستند. جابهجایی مکرر ممکن است این تصور را برای وامدهندگان ایجاد کند که شما ممکن است در پرداخت اجاره بها با مشکل مواجه باشید. آدرس شما بخش مهمی از تاریخچه اعتباری شما است، بنابراین تلاش کنید تا حد امکان ثبات خود را حفظ کنید و تنها در مواقع ضروری جابهجا شوید.

نتیجه گیری

این مقاله نکات مهمی را درباره اهمیت کردیت اسکور و راههای بهبود آن در اختیار شما قرار داد. از ضرورت پرداخت بهموقع قبوض و مدیریت دقیق بدهیها تا نظارت بر گزارش اعتباری برای شناسایی فعالیتهای مشکوک، همه این اقدامات به شما کمک میکنند تا کردیت اسکور خود را بهبود دهید و فرصتهای مالی بهتری برای خود ایجاد کنید. همچنین یاد گرفتیم که استفاده منطقی از اعتبار و اجتناب از درخواستهای مکرر برای وام، چگونه میتواند به نمره اعتباری شما کمک کند.

یادت باشه که بهبود کردیت اسکور یه فرآیند طولانیه و نیاز به صبر و حفظ عادات مالی خوب داره. هر چی زودتر شروع کنی و قدمهای درستی برداری، سریعتر میتونی به نتیجهای که میخوای برسی. پس همین حالا دست به کار شو و مدیریت مالیت رو به یه سطح بالاتر برسون تا بتونی در آینده از فرصتهای مالی بهتر و شرایط جذابتر بهرهمند بشی.

سوالات متداول

کردیت اسکور چیست و چه کاربردی دارد؟

کردیت اسکور یا نمره اعتباری، یک عدد شاخص است که میزان اعتبار مالی و رفتار پرداختی فرد را در بریتانیا نشان میدهد. این نمره به مؤسسات مالی کمک میکند تا ریسک اعطای وام یا خدمات اعتباری را ارزیابی کنند.

اهمیت داشتن کردیت اسکور خوب در بریتانیا چیست؟

نمره اعتباری مناسب میتواند شرایط دریافت وام یا کردیت کارت با بهره پایینتر را برای شما فراهم کند. همچنین در فرآیندهایی مانند اجاره ملک، گرفتن قرارداد تلفن همراه یا حتی برخی فرصتهای شغلی تأثیرگذار است.

کدام شرکتها در بریتانیا مسئول محاسبه و ارائه کردیت اسکور هستند؟

سه آژانس اصلی اعتبارسنجی در بریتانیا عبارتاند از:

Experian

Equifax

TransUnion

این نهادها اطلاعات مالی و اعتباری افراد را جمعآوری، ارزیابی و نمرهگذاری میکنند.

آیا بررسی منظم نمره اعتباری باعث کاهش آن میشود؟

خیر. بررسی شخصی کردیت اسکور (که به آن «Soft Check» گفته میشود) هیچ تأثیر منفی بر نمره اعتباری شما ندارد. تنها درخواستهای رسمی از سوی مؤسسات مالی (Hard Check) ممکن است تأثیر موقتی بر نمره داشته باشند.

یکی از عوامل کلیدی در بهبود کردیت اسکور چیست؟

پرداخت منظم و بهموقع قبوض، اقساط و بدهیها، یکی از مؤثرترین روشها برای بهبود تدریجی نمره اعتباری است. سابقه پرداخت مثبت نقش قابلتوجهی در افزایش اعتماد مؤسسات مالی ایفا میکند.