فرض کنید تازه وارد انگلستان شدهاید یا چند سالی هست در بریتانیا اقامت دارین اما همیشه کلی سوال در مورد مسایل مالی توی ذهنتونه که جواب کاملی براشون ندارین، از جمله اینکه “کردیت کارت چیه و چطوری میتونم ازش استفاده کنم؟ بهترین کردیت کارت ها کدومن؟ اصلا داشتن کردیت کارت به درد من میخوره؟” وشایدم شنیدید که باهاش میشه خرید کرد و بعداً پولشو داد، ولی آیا واقعاً اینقدر ساده است؟ خب، این دقیقا سوال ما بوده و بعد از کلی سوال و جواب و چرخیدن تومنابع موثق انگلیسی به یه جواب کامل رسیدیم که قراره تو قالب یک راهنما همۀ چیزهایی که لازمه بدونید رو بهزبان ساده و خودمونی براتون توضیح بدیم. اگه میخواید یاد بگیرید چطوری کردیت کارت تو انگلستان کار میکنه و کدومش به دردتون میخوره، پس با ما همراه باشید!

1. کردیت کارت چیست و چگونه کار میکند؟

فرض کنید میخواهید خرید کنید، اما فعلاً قصد پرداخت ندارید. اینجاست که کردیت کارت (Credit Card) یا همون کارت اعتباری وارد عمل میشه. شرکت صادرکننده کارت هزینه خرید شما رو پوشش میده و در پایان هر ماه، صورتحسابی برای شما ارسال میشه که نشون میده چقدر خرج کردهاید. اگه کل مبلغ رو تا تاریخ سررسید پرداخت کنید، سودی به شما تعلق نمیگیره. اما اگر فقط بخشی از اون رو پرداخت کنید، بقیه مبلغ به ماه بعد منتقل میشه و سود سالانه دریافتی (APR) روی اون اعمال میشه، مگر اینکه شامل دوره بدون بهره باشید.

در انگلستان، کردیت کارت بیشتر به عنوان یک ابزار قرضگیری شناخته میشه تا صرفاً یک ابزار اعتباری. هر بار که از کارتتون استفاده میکنید، در واقع بدهی ایجاد میکنید که باید برگردونید. سقف اعتباری شما بر اساس سابقه اعتباری (Credit History) و درآمد (Income) تعیین میشه. هر ماه، صورتحسابی دریافت میکنید که شامل مانده کل (Total Balance)، حداقل مبلغ پرداخت (Minimum Payment)، و تاریخ سررسید (Due Date) است.

کردیت کارتها در انگلستان میتونن ابزار مفیدی باشن برای مدیریت نقدینگی، بهبود امتیاز اعتباری (Credit Score) و استفاده از برنامههای پاداش. اما استفاده صحیح از اونها خیلی مهمه تا از بدهی و پرداخت سود سالانه دریافتی (APR) بالا جلوگیری کنید. فهمیدن نرخ بهره و شرایط بازپرداخت به شما کمک میکنه از این ابزار به بهترین شکل استفاده کنید.

1.1 حداقل مبلغ پرداختی (Minimum Payments)

حداقل پرداخت به معنای اینه که شما باید هر ماه یک مقدار مشخص از بدهی کارتتون رو پرداخت کنید تا جریمه نشید. اما مشکل اینجاست که اگه فقط حداقل مبلغ رو پرداخت کنید، بقیه بدهی همچنان باقی میمونه و سود سنگینی به اون اضافه میشه. مثلاً فرض کنید روی کارتتون ۱۰۰۰ پوند بدهی دارید و حداقل پرداخت ۵۰ پونده. اگه فقط اون ۵۰ پوند رو پرداخت کنید، مابقی بدهی باقی میمونه و سود روش اعمال میشه.

1.2 تسویه کامل (Clearing in Full)

تسویه کامل یعنی اینکه هر ماه کل بدهی کارتتون رو پرداخت کنید تا هیچ سودی بهتون تعلق نگیره. اگه کل مبلغ رو پرداخت کنید، بدهیتون صفر میشه و دیگه نگران سود نباشید. مثلاً اگه همون ۱۰۰۰ پوند رو در ماه جاری به طور کامل پرداخت کنید، دیگه نیازی نیست بابت بدهیهای آینده سودی پرداخت کنید.

1.3 نرخ بهره (APR – Annual Percentage Rate)

APR یا نرخ بهره سالیانه، درصدی از مبلغی هست که در صورتی که بدهیتون رو تسویه نکنید، به شما تعلق میگیره. هرچی این درصد بالاتر باشه، بدهیتون بیشتر میشه. مثلاً اگه APR شما ۱۸٪ باشه و شما ۱۰۰۰ پوند بدهی داشته باشید که در ماه جاری پرداخت نشده، باید ۱۸۰ پوند به عنوان بهره به اون مبلغ اضافه بشه.

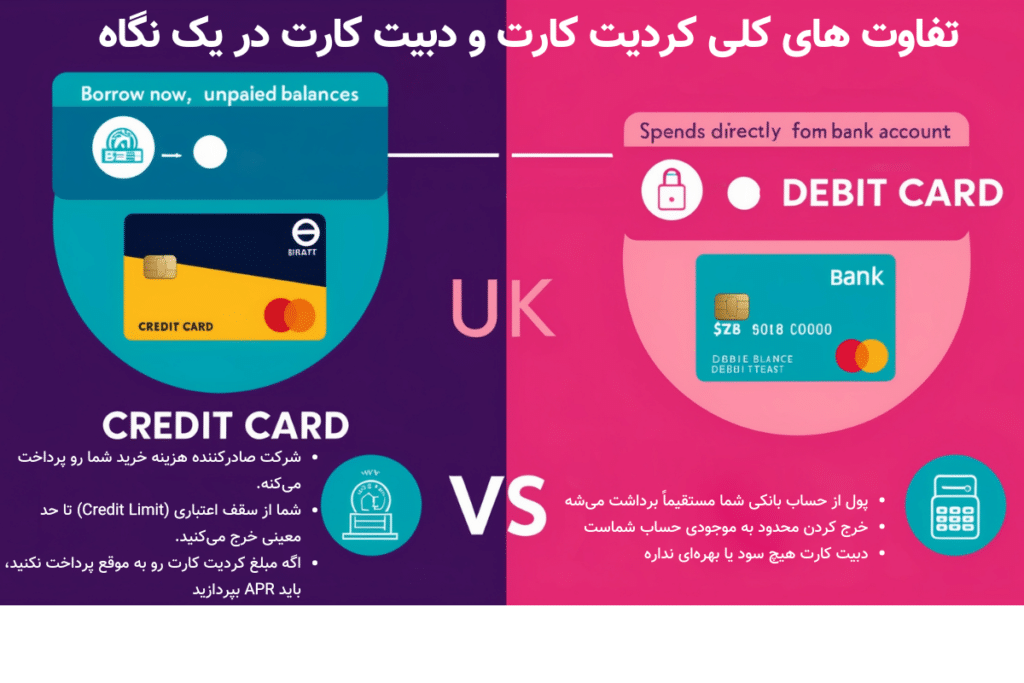

2. تفاوت بین کردیت کارت و دبیت کارت

در نگاه اول، کردیت کارت (Credit Card) و دبیت کارت (Debit Card) شاید شبیه هم به نظر بیان، ولی از لحاظ عملکرد تفاوتهای زیادی دارن. وقتی از دبیت کارت استفاده میکنید، مبلغ مستقیماً از حساب بانکی شما برداشت میشه و همون لحظه از موجودی حسابتون کم میشه. اما با کردیت کارت شما در واقع از پولی که هنوز ندارید استفاده میکنید و شرکت صادرکننده کارت هزینه رو برای شما پرداخت میکنه.

در دبیت کارت، هرچی تو حسابتون دارید، میتونید خرج کنید، ولی کردیت کارت به شما اجازه میده تا سقف مشخصی که سقف اعتباری (Credit Limit) نام داره، هزینه کنید. این سقف اعتباری بر اساس کردیت اسکور (سابقه اعتباری) و درآمد شما تعیین میشه.

یه تفاوت مهم دیگه اینه که در کردیت کارت اگر مبلغی رو که خرج کردید به موقع پرداخت نکنید، باید سود سالانه دریافتی (APR) بپردازید. ولی در دبیت کارت چنین چیزی وجود نداره چون شما فقط از موجودی حساب خودتون استفاده میکنید.

به طور خلاصه، دبیت کارت برای مدیریت پولی که دارید مناسبه، ولی کردیت کارت به شما این امکان رو میده که خرید رو به صورت قرضی انجام بدید و بعداً بازپرداخت کنید. هر دو کارت فواید خاص خودشون رو دارن، اما بسته به نیازتون باید انتخاب کنید که کدوم براتون بهتره.

3. انواع مختلف کردیت کارتها

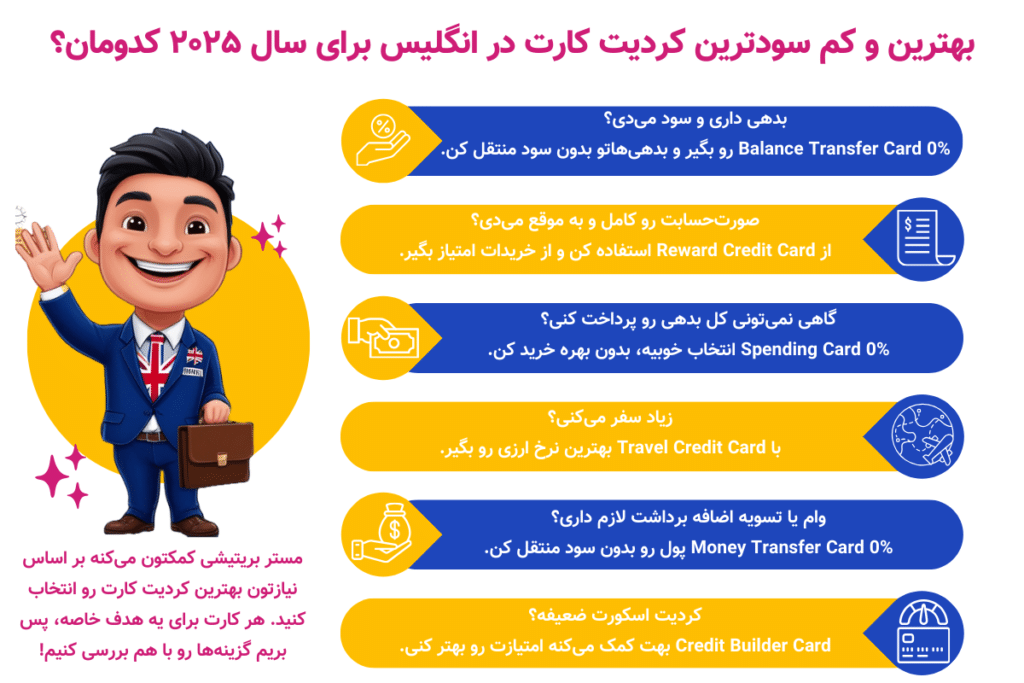

در انگلستان، کردیت کارتها تنوع زیادی دارن و هر کدوم برای نیازهای خاص طراحی شدن. اینجا میخوایم با هم به چند نمونه اصلی نگاهی بندازیم:

3.1 کردیت کارت بدون کارمزد در انگلستان (Interest-Free Credit Cards)

اگه به دنبال خریدهای بزرگ یا برنامهریزی مالی بلندمدت هستید، این کارتها عالی هستن. به شما امکان میده خرید کنید و تا مدت معینی بدون بهره (معمولاً چند ماه) بازپرداخت داشته باشید. Barclaycard Platinum یک نمونه خوبه که تا ۱۸ ماه بدون بهره برای خریدها ارائه میشه. نکته مثبت این کارتها اینه که میتونید هزینه رو به مرور پرداخت کنید بدون اینکه نگران بهره باشید، اما باید حواستون باشه که بعد از دوره بدون بهره، سودها شروع میشه و میتونه سنگین باشه.

3.2کردیت کارتهای بدون کارمزد (No-Fee Credit Cards)

این کارتها هزینه سالیانه ندارن و به همین دلیل برای افرادی که نمیخوان هزینه اضافی پرداخت کنن خیلی مناسبن. HSBC No Annual Fee Credit Card یکی از بهترینهاست. این نوع کارتها مناسب برای کسانیه که استفادههای محدود دارن و نمیخوان مبلغی به عنوان کارمزد پرداخت کنن، اما باید به نرخ سود توجه داشته باشید چون ممکنه سود بالاتری داشته باشن.

3.3 کردیت کارتهای پاداشدار (Reward Credit Cards)

اگه زیاد خرید میکنید، این کارتها میتونن بهترین انتخاب باشن چون به ازای خریدهاتون امتیاز یا پاداشهای مختلف مثل نقدی یا سفر میگیرید. American Express Platinum یکی از معروفترینهاست. مهمترین نکته اینه که باید هر ماه کل مبلغ رو تسویه کنید تا از بهره جلوگیری بشه.

3.4 کردیت کارت برای ساخت کردیت اسکور (Credit Builder Credit Cards)

اگه سابقه اعتباری خوبی ندارید یا تازه وارد دنیای اعتبار شدید، این کارتها برای شماست. با استفاده منظم و پرداخت به موقع میتونید سابقه اعتباری خودتون رو بهبود بدید. Capital One Classic یکی از این کارتهاست که به شما کمک میکنه سابقهاتون رو بهتر کنید.

3.5 کردیت کارت انتقال موجودی (Balance Transfer Credit Cards)

این کارتها به شما اجازه میدن بدهیهای موجودتون رو از کارتهای دیگه به این کارت منتقل کنید و برای مدتی بدون بهره بازپرداخت کنید. Virgin Money Balance Transfer یکی از بهترین گزینههاست که تا ۲۴ ماه بدون بهره برای انتقال بدهیها ارائه میشه. اما باید حواستون باشه که بعد از دوره بدون بهره، سود زیادی اعمال میشه.

3.6 کردیت کارت انتقال پول (Money Transfer Credit Cards)

این کارتها به شما اجازه میده مبلغی از اعتبار کارت رو به حساب بانکیتون منتقل کنید و تا مدت معینی بدون بهره بازپرداخت کنید. Tesco Money Transfer Credit Card یک مثال عالی از این نوع کارتهاست. این کارتها برای زمانی که به پول نقد نیاز دارید یا میخواهید بدهیهایی مثل اضافه برداشت (Overdraft) رو تسویه کنید عالی هستن.

3.7 کردیت کارت مسافرتی (Travel Credit Cards)

برای کسانی که بهطور منظم سفر میکنن یا در خارج از کشور خرید میکنن، این کارتها بهترین انتخاب هستن. این کارتها هزینه تراکنشهای بینالمللی رو کاهش میدن و نرخهای مبادله خوبی ارائه میدن. Halifax Clarity Travel Card یکی از بهترین نمونهها برای سفرهای خارجی است.

مستر بریتیشی بهتون توصیه میکنه که اگه دنبال خریدای بزرگ و بدون دردسر بهره هستید، Interest-Free Credit Cards (کردیت کارتهای بدون بهره) عالی هستن؛ مثلاً Barclaycard Platinum تا ۱۸ ماه بدون بهره میتونید خرید کنید. اگه نمیخواید کارمزد سالیانه بدید، No-Fee Credit Cards (کردیت کارتهای بدون کارمزد) مثل HSBC No Annual Fee بهترین انتخابه. برای کسانی که عشق پاداش و امتیازن، Reward Cards (کردیت کارتهای پاداشدار) مثل American Express Platinum میتونه کلی امتیاز بده. اگه هم میخواید اعتبارتون رو بسازید، Credit Builder Cards کارتهای سازنده اعتبار) Zilch یا Capital One Classicگزینه خوبی هستن.

۵. مزایای استفاده از کردیت کارت در انگلستان

استفاده درست از کردیت کارت (Credit Card) میتونه مزایای زیادی داشته باشه که عبارتند از:

- محافظت بیشتر برای خریدها: هر خریدی که بین ۱۰۰ تا ۳۰،۰۰۰ پوند با کردیت کارت انجام بشه، شامل قانون محافظت مالی Section 75 protection میشه. این یعنی اگه کالایی که خریدید مشکلی داشته باشه یا فروشنده ورشکست بشه، شرکت صادرکننده کارت شما رو پشتیبانی میکنه و مسئولیت پرداخت کل مبلغ با اونهاست.

- وام ارزان و دریافت پاداش: با کردیت کارتهایی که بهره ۰% دارن یا پاداشهایی مثل نقدی و امتیاز سفر میدن، میتونید هزینهها رو مدیریت کنید و حتی پول بیشتری پسانداز کنید. اگه هر ماه کل بدهی رو پرداخت کنید، حتی یک پنی هم سود نمیدید!

- بهبود کردیت اسکور (Credit Score): استفاده منظم و درست از کردیت کارت، مثل پرداخت بهموقع و نرسیدن به سقف اعتبار، میتونه کردیت اسکور شما رو بهبود بده. این یعنی میتونید در آینده با نرخ بهره کمتر و شرایط بهتر وام بگیرید.

۶. خطرات استفاده از کردیت کارت

کردیت کارتها مزایای زیادی دارن، ولی اگه درست مدیریت نشن، میتونن مشکلساز بشن. که بایداونارو جدی بگیرید:

- انباشت بدهی (Debt Accumulation): اگه خرجهاتون رو کنترل نکنید، بهراحتی توی بدهیهای سنگین گرفتار میشید. به خصوص اگه بیشتر از توان مالیتون خرید کنید.

- بهرههای سنگین (Interest Charges): اگه کل بدهی رو بهموقع تسویه نکنید، بهرههای زیادی به شما تعلق میگیره که بهمرور قابل مدیریت نیست.

- هزینهها و جریمهها (Fees and Charges): جریمههای پرداخت دیرهنگام یا عبور از سقف اعتبار میتونه هزینههای بیشتری براتون به همراه داشته باشه.

7. راهنمایی کاربردی برای مقایسه انواع کردیت کارت ها موجود در انگلستان و اقدام برای دریافت یکی از آنها در سال ۲۰۲۵؟

برای دریافت کردیت کارت در انگلستان در سال ۲۰۲۵، مراحل سادهای وجود داره که عبارتند از:

اول از همه تمام گزینههای وامدهی و کردیت کارت های موجود را رو مقایسه کنین

قبل از اقدام برای کردیت کارت، بررسی کنید که واقعاً مناسبترین کردیت کارت با توجه به نیاز شما کدوم ها هستند برای اینکار از ابزار های آنلاینی مختلف مثل MoneySavingExpert استفاده کنید تا بهترین کردیت کارت های موجود تو انگلستان پیدا کنید.

گزارش کردیت اسکور و نمره مورد نیاز برای دریافت کردیت اسکورتون را چک کنید

برای اقدام به دریافت کردیت کارت، یکی از مراحل مهم دیگه اینه که گزارشهای کردیت اسکور خودتون رو بررسی کنید و مطمئن بشید کهن=مره کردیت اسکورتون در حد خوب و کافی برای اقدام برای دریافت کردیت کارت هستش. گزارش اعتبار (Credit Report) شامل تاریخچه بازپرداخت وامها و بدهیهای قبلی شماست و بانکها از این اطلاعات برای تصمیمگیری در مورد درخواست شما استفاده میکنن.

شما باید گزارش اعتبارتون رو از سه مرجع اصلی در انگلستان چک کنید: TransUnion، Equifax و Experian. اگه خطایی پیدا کردید، سریعاً به اون مرجع گزارش بدید تا تصحیح بشه.

برای چک کردن رایگان گزارش کردیت اسکورتون، از سرویسهای زیر میتونید استفاده کنید:

- TransUnion: از طریق MoneySavingExpert Credit Club

- Equifax:از طریق ClearScore

- Experian: از طریق درخواست گزارش قانونی Experian Statutory Credit Report

چک کردن میزان احتمال دریافت کردیت کارت و شرایط هر کدام از شرکت های اراییه خدمات کردیت کارت در انگلستان

مرحله سوم برای دریافت کردیت کارت در انگلستان، اینکه شما حداقل باید ۱۸ سال سن داشته باشید. از طرفی هر ارائهدهنده کارت شرایط خاص خودش رو داره، مثلاً درآمد مشخص یا سابقه اعتباری خوب دوتا از معیار های اصلی شرکت های ارایه دهنده خدمات کردیت کارت هستش. خوب برای اینکه جلوگیری کنیم از اینکه درخواستمون برای دریافت کردیت کارت رد بشه بهتر از محاسبهگرهای شرایط و صلاحیت دریافت کردیت کارت (Eligibility Calculators) استفاده کنین که به شما کمک میکنه بفهمید کدام کارتها مناسب شما هستن و چقدر احتمال قبول شدن دارید، بدون اینکه سابقه اعتباریتون تحت تأثیر قرار بگیره.

سایتهای زیر محاسبهگرهای خوبی دارن که میتونید ازشون به صورت آنلاین استفاده کنید:

پیشنهاد میشه چند تا سایت مختلف دیگه ذو تو همین حوزه چک کنید قبل از اینکه بخوای اقدام کنین رو چک کنید تا بهترین گزینهها رو پیدا کنید.

اقدام به صورت آنلاین پستی یا حضوری برای دریافت کردیا کارت مناسب

وقتی کردیت کارت مورد نظر خودتون رو پیدا کردید و مطمئن شدید که تمام ویژگیها و شرایطش رو درک کردید، میتونید برای درخواست اقدام کنید. معمولاً میتونید به صورت آنلاین، حضوری یا از طریق پست درخواست بدید. دقت کنید که فرم درخواست رو با دقت پر کنید چون هر اشتباهی ممکنه منجر به رد درخواست بشه.

اگه درخواستتون پذیرفته شد، باید کردیت کارتتون رو در حدود یک هفته دریافت کنید. اگر سوالی داشتید، بهتره قبل از درخواست از ارائهدهنده بپرسید تا همه چیز روشن باشه.

بودجه بندی مناسب داشن برای پرداخت به موقع بازپرداخت های کردیت کارت دریافتی

قبل از اینکه با کردیت کارت خرید کنید، حتماً برنامهریزی کنید که چطور بدهیها رو هر ماه بازپرداخت کنید. اگه بتونید هر ماه کل بدهی رو تسویه کنید، خیلی ارزانتر براتون درمیاد. برای مدیریت بهتر هزینهها، میتونید از ابزارهای برنامهریزی بودجه مثل Budget Planner استفاده کنید.

پیگیری موجودی کردیت کارت با آپ موبایلی با پلتفرم آنلاین شون میتونه به شما کمک کنه که بیشتر از سقف اعتبارتون خرج نکنید. همچنین پیشنهاد میشه Direct Debit تنظیم کنید تا پرداختها رو به موقع انجام بدید.

سوالات متدوال در مورد کردیت کارت در انگلستان

چطور میتونم کردیت اسکورم رو با کردیت کارت بهتر کنم؟

استفاده منظم از کارت و پرداخت بهموقع بدهیها میتونه امتیاز اعتباریتون رو افزایش بده.

آیا باید هر ماه کل مبلغ رو تسویه کنم؟

اگه میخواید از پرداخت بهره جلوگیری کنید، حتماً هر ماه کل مبلغ رو تسویه کنید.

آیا استفاده از کردیت کارت هزینههای پنهان داره؟

اگه به موقع پرداخت نکنید یا از سقف اعتبار عبور کنید، جریمهها و بهرههای سنگینی به شما تعلق میگیره.

حداقل پرداخت چیه و چطور عمل میکنه؟

حداقل پرداخت مبلغیه که باید هر ماه پرداخت کنید تا از جریمه و دیرکرد جلوگیری بشه. ولی اگه فقط حداقل رو پرداخت کنید، بهره زیادی به بدهیتون اضافه میشه.

کردیت کارتهای بدون بهره چه مزایایی دارن؟

این کارتها به شما اجازه میدن تا مدت معینی بدون پرداخت بهره خرید کنید.

اگه سقف اعتبار رو رد کنم چه اتفاقی میافته؟

اگه بیش از سقف اعتبارتون خرج کنید، ممکنه جریمه بشید و این میتونه روی امتیاز اعتباریتون یا همان کردیت اسکورتون هم تاثیر منفی بذاره

بهرهبرداری از پاداشهای کردیت کارت چطور انجام میشه؟

با استفاده از کردیت کارت برای خریدهای روزمره و تسویه به موقع، میتونید امتیاز یا پاداشهای نقدی بگیرید.